非农就业

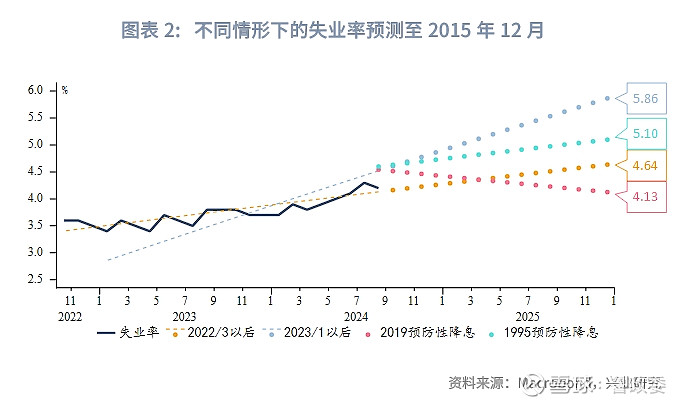

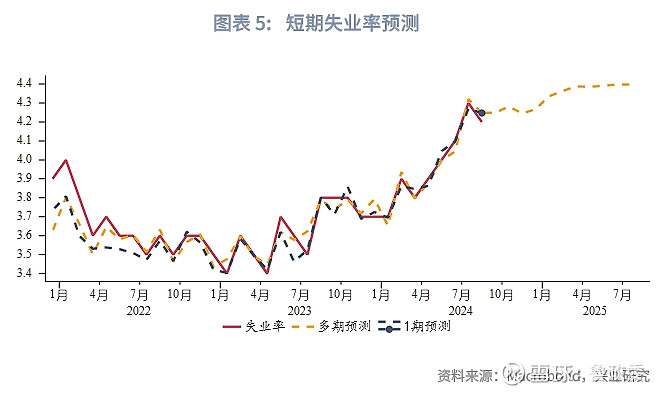

专栏:本期专栏我们研究了如何从长期和短期视角预测失业率。长期视角我们选择了历史上四段时期—2023年1月至今、2022年3月至今以及2019年8月-2019年12月、1995年6月-1996年5月(后面两段为最近两次预防性降息时期)对失业率进行预测。以历史预防性降息为参考,失业率可能回升至4.6%。较乐观情景下(美联储预测)失业率可能在2025年上半年触顶后逐渐回落。短期视角下我们围绕周度申领失业金数据构建模型,进行了1期预测与多期预测。本次8月失业率模型预测为4.24%。

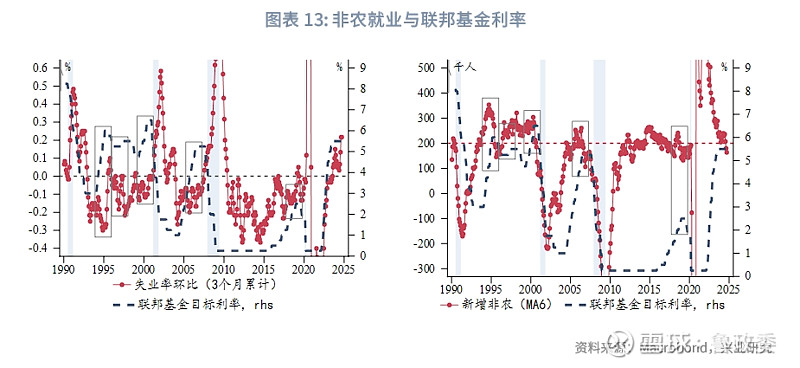

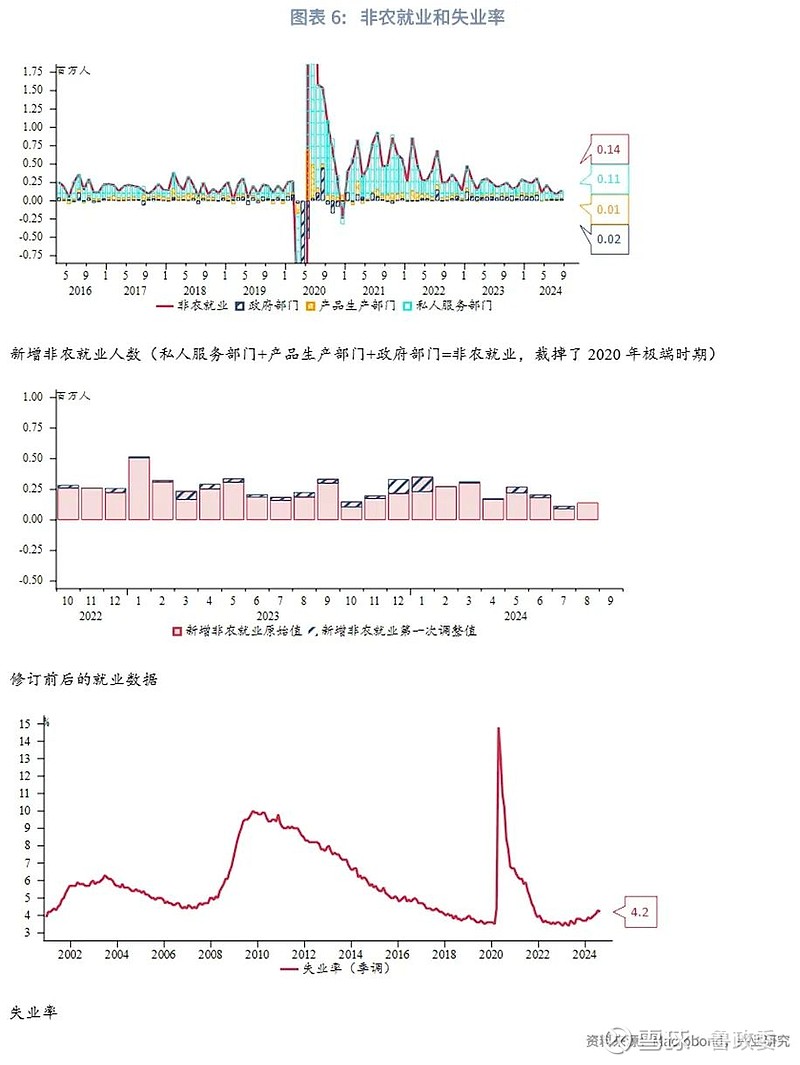

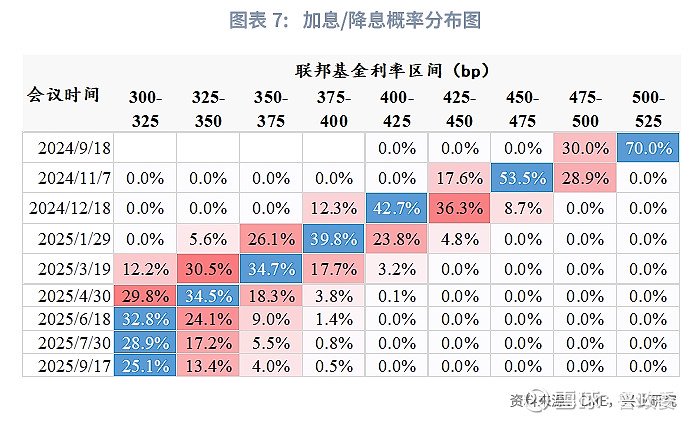

8月新增非农就业14.2万人,低于市场预期的16万人,前月值下修2.5万人至8.9万人。失业率4.2%,与市场预期持平,低于前值的4.3%。时薪增速环比0.4%,高于市场预期的0.3%,也高于前值的-0.1%;同比增速3.8%,高于市场预期的3.7%,高于前值的3.6%。8月失业率持平预期,临时性失业对失业率贡献回落,证实了7月失业率抬升存在临时扰动。但前两月新增非农大幅下修又继续佐证需求下行。时薪增速再度回升,显示出供需不匹配问题依旧存在。“矛盾”数据给9月以及年内降息幅度保留悬念。市场目前倾向于9月降息25bp,11月和12月将降息50bp。在9月议息会议之前还会迎来CPI数据,市场将会继续博弈。

专栏:失业率预测

1.1 长期趋势预测

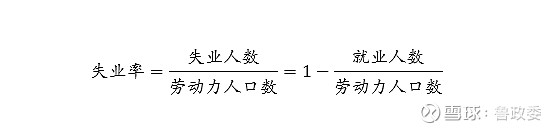

失业率计算公式如下,其中就业人数、劳动人口数均来自于每个月美国劳工统计局(BLS)家庭调查。

就业人数、劳动人口数一般会随着时间推移维持特定斜率上行。其中劳动人口数增长相对更为平缓,而就业人数上行斜率则会因经济环境差异有所不同,出现宏观经济冲击会引发就业人数快速大幅下行,即失业增加。根据目前我们所处的经济周期,我们选取了历史上类似时间周期的就业人数变化斜率,对未来长期失业率进行预测。

劳动人口数方面,由于劳动人口数的相对低波动且在较长一段时期增长斜率通常相对接近,即便出现衰退冲击时期也较少出现断崖式下行(除去新冠疫情特殊时期),所以我们选取了2021年6月以来的劳动人口增长曲线进行线性外推,并未假设更多情形。

就业人口方面,我们选择了四段不同周期—2023年1月至今、2022年3月至今、2019年8月-2019年12月、1995年6月-1996年5月。1984年预防性降息时,劳动力市场的制造业占比远高于现在,结构差异较大,所以没有考虑。根据不同时期的斜率对就业人口进行估算,进而线性外推计算失业率,大多数情景下失业率都会进一步抬升。

以上我们仅针对不同周期情形线性外推,但美联储降息前后失业率斜率可能产生变化。我们发现在预防性降息后,除去2019年及之后新冠疫情的特殊时期,失业率在美联储降息后1个月左右即停止上行,在未来1年处于相对震荡的平台期,1年后均进入回落通道。即在美国经济不进入衰退的情况下,失业率往往随着美联储降息止升回落。不过,当前存在移民带来的供给端增长,即便美国经济不进入衰退,美联储降息后的失业率回落进程可能更慢。若将历史预防性降息周期平均失业率作为基准情景,则失业率可能回升至4.6%。以2022、2023年失业率线性外推可视为悲观情景,可能回升至5%以上,这对应着经济硬着陆。美联储给出的基准预测则较为乐观,预计失业率在明年上半年将触顶回落。

1.2 短期预测

我们选择了首次申领失业金、持续申领失业金人数两个周度数据与失业率构建VAR模型。通过模型进行了1期预测与多期预测。本次8月失业率模型预测为4.24%,与公布值接近。该短期模型存在的主要问题是难以捕捉拐点,还需进一步完善。

事件:“矛盾”非农为降息幅度保留悬念

8月新增非农就业14.2万人,低于市场预期的16万人,前月值下修2.5万人至8.9万人,连续三月下修。失业率4.2%,与市场预期持平,低于前值的4.3%。时薪增速环比0.4%,高于市场预期的0.3%,也高于前值的-0.1%;同比增速3.8%,高于市场预期的3.7%,高于前值的3.6%。劳动参与率62.7%,持平市场预期和前值。8月失业率持平预期,临时性失业对失业率贡献回落,证实了7月失业率抬升存在临时扰动。但前两月新增非农大幅下修又继续佐证需求下行。时薪增速再度回升,显示出供需不匹配问题依旧存在。“矛盾”数据给9月以及年内降息幅度保留悬念。

非农数据公布之后,CME“美联储观察”显示市场预期9月降息25bp概率为70%,预期11月和12月将降息50bp。

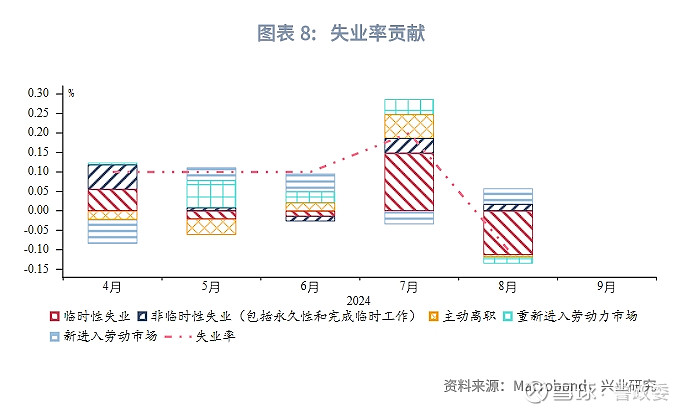

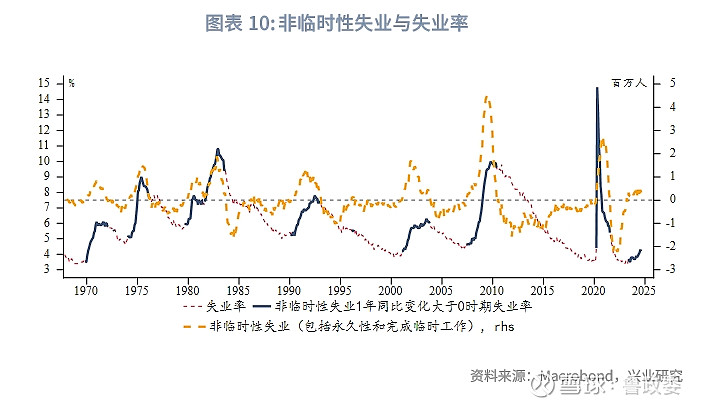

非农就业数据解析

从失业原因看,临时性失业对失业率贡献大幅回落,印证7月失业率反弹确有临时性因素扰动。同时我们发现历史上非临时性失业(永久失业和完成临时工作)对失业率上行存在领先。非临时性失业同比变化超过0都对应着短期失业率见底上行,同时非临时性失业同比变化也会领先失业率2-10个月见顶,目前该同比在平台期震荡,未来变化需要进一步观察。

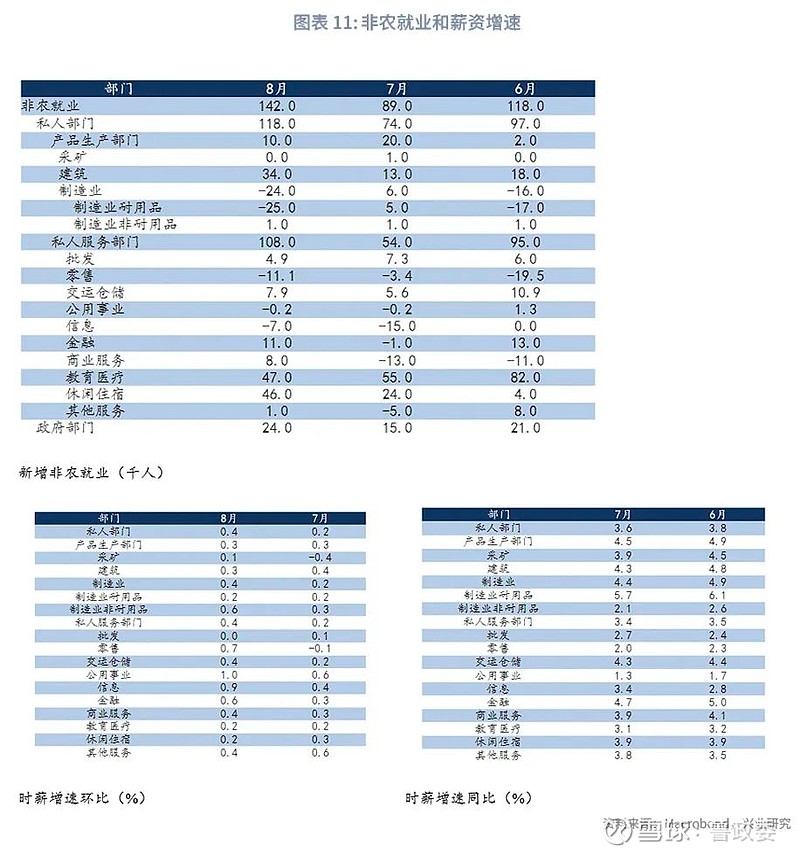

从新增就业数据来看, 8月服务业就业明显反弹,但制造业就业回落明显。私人部门整体新增就业11.8万人,其中生产部门新增就业1万人,制造业新增就业转负,与近期制造业景气度回落吻合,服务部门新增就业10.8万人。政府部门新增就业2.4万人。分行业来看,贡献最多的是服务部门中的教育医疗,新增就业4.7万人。下降最多的是制造业中的耐用品制造,减少就业2.4万人。时薪增速方面,环比增速最高的是公用事业,上升1.0%。环比增速最低的是批发业,时薪无增加。

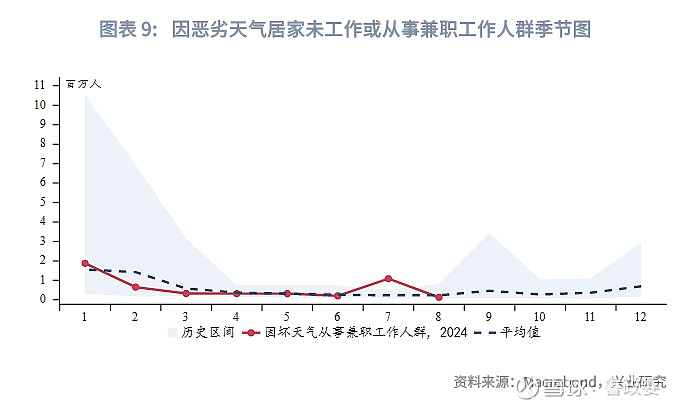

8月劳动参与率维持在62.7%,55岁以上人口的劳动参与率反弹至38.6%。25-54岁人口的劳动参与率上升至83.9%,距离历史最高位的84.4%仅差0.5%,移民劳动参与率升至67.6%,移民供给冲击依旧延续。7月职位空缺数录得767.3万,低于市场预期的810万,劳动力缺口超预期快速收敛至51万人,疫情以来首次低于100万。周度数据方面,持续申请失业金人数、初次申请失业金人数均回落。

劳动力市场持续降温已经满足美联储降息条件,但单次降息幅度和降息持续性依然存在悬念。